擁3優勢 永續投資成退休標配

撰文:王儷玲

在極端氣候加劇與政府減碳政策推動下,全球經濟與金融市場正面臨結構性影響。正在做退休規畫的民眾,如何兼顧資產成長與風險控管,是不可忽視的課題。近年來永續投資商品不斷創新,因具備穩定報酬、低風險與全球化配置等3大優勢,逐漸成為退休投資的重要選項。

過去不少人懷疑投資永續真的能賺錢嗎?但檢視全球指數投資績效,截至2025年4月底,MSCI氣候指數ACWI Climate Paris Aligned Indexes近10年來年化報酬為8.98%,高於MSCI股票大盤的8.63%。另外,根據MSCI和晨星公司(Morningstar)等研究,在2020年疫情之後,許多ESG基金表現,特別是在綠能、環境與科技占比高的投資類型皆優於大盤。

而許多學術實證研究也顯示,ESG表現良好的企業,在風險管理、資金成本、聲譽管理上都具有優勢,因此中長期投資可降低獲利波動性,並提高風險調整後之投資報酬。這反映企業若能在減碳與永續規範下維持獲利,在轉型浪潮中脫穎而出,較可能具有資本回報的長期韌性。

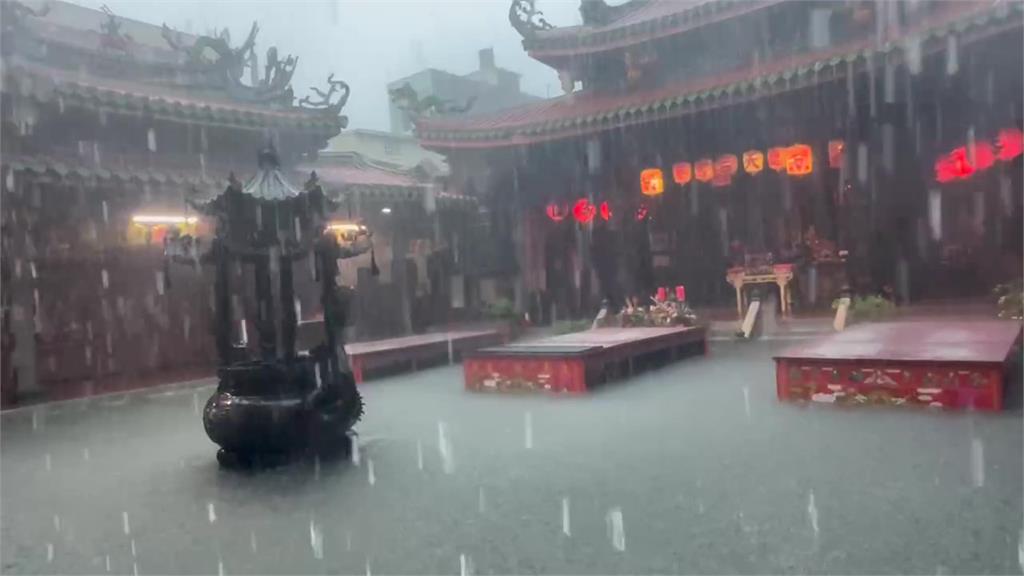

退休投資最怕的2大敵人是「通膨」與「系統性風險」,其中極端氣候與政策變化帶來的結構性風險衝擊,常讓一般傳統投資組合措手不及。國際貨幣基金組織(IMF)指出,氣候災害與減碳政策會同時影響資產價格及金融穩定。相較之下,永續投資在選擇投資標的時會事先排除高風險標的,有助於降低黑天鵝風險與投資波動度,打造更具韌性的退休投資配置。晨星公司2024年比較近1萬1,000檔ESG基金與傳統基金,發現ESG的基金具有較低的下跌風險,其平均跌幅比一般基金減少了20%。

目前大多數永續基金多採全球布局策略,資產配置涵蓋歐美、亞洲、新興市場等不同區域,透過分散布局將全球不同區域的減碳及永續主流產業納入組合,降低單一地區之政治經濟風險,對退休投資而言,可提升收益穩定度。例如富蘭克林全球氣候變遷基金將歐美、日本與新興市場的再生能源、電動車、循環經濟龍頭公司一網打盡,該基金近5年累積漲幅約70%,折合年化約11%,其風險波動度低於典型全球成長型基金。

值得注意的是,並不是所有的永續投資都可以打敗大盤,在選擇商品的時候,建議以「指數化分散投資」為原則,這樣可排除高碳排企業、納入具永續轉型潛力產業,更符合退休族追求長期穩健的投資需求。(本文作者為中華民國退休基金協會理事長、台灣風險與保險學會理事)

本文獲「Smart自學網」授權轉載

Smart自學網連結到https://smart.businessweekly.com.tw/Reading/Default.aspx

延伸閱讀

▶重新思考退休

https://smart.businessweekly.com.tw/Reading/WebArticle.aspx?id=7011558

▶ETF為何成為投資顯學?究竟分散了什麼風險?ETF適用「股債配置」嗎?

https://smart.businessweekly.com.tw/Reading/IndepArticle.aspx?id=6016197