川普政策多變影響市場情緒 專家打造「四神湯」投組,這些市場可抗震

財經中心/綜合報導

富蘭克林證券投顧表示,第二季金融市場歷經一場川普關稅戰的震撼教育,從4/2解放日川普宣布比預期激進的對等關稅、4/8暫緩對中國以外國家課徵對等關稅90天、5/8美英達成貿易協議框架、5/12美中關稅戰休兵90天,牽動全球股市先跌後漲,期間伴隨著多空參半的經濟數據及企業財報,所幸整體數據顯示美國經濟放緩但仍具備韌性,提振市場風險偏好。累計第二季以來全球股市上漲8.62%,主要股市已收復4/2失土並接近或突破歷史新高,其中以那斯達克指數上漲13.42%、費城半導體指數上漲20.46%較突出。另一方面,穆迪信評5/16將美國主權債信評級自Aaa降至Aa1,加上川普減稅法案獲眾議院通過,引發美國債務及赤字擴大的擔憂,美元指數貶值5.06%,資金轉進美國以外資產,推升新興股市上漲9.12%、新興當地債(換成美元)揚升4.19%,金價續揚6.59%,美國十年期公債殖利率一度跌破4%後回升至4.48%,利率敏感度較低的美國非投資等級債上漲2.00%、優於美國投資等級債(-0.08%)及美國公債(-0.79%)疲弱表現。

富蘭克林證券投顧表示,第三季將面臨關稅談判、關稅豁免期屆滿、美國稅改法案及債務上限等挑戰,市場能見度不高且易受川普政策牽動,市場波動仍大,基本情境為貿易戰打打停停,全球經濟放緩但可望避免衰退,主要央行(日本除外)將維持中性偏寬鬆的貨幣政策,若關稅引發及川普控管非法移民造成的通膨風險可控,預期聯準會年底前仍有降息空間,有助維繫經濟及金融市場表現。在眾多不確定性當中,可以確定的是關稅不確定性已打亂全球經濟步調,上半年提前拉貨可能成為下半年旺季不旺和去化庫存的壓力,而川普多變難測的政策將成為投資人增持美國以外資產的觸媒,營造非美元資產及黃金的資金行情。

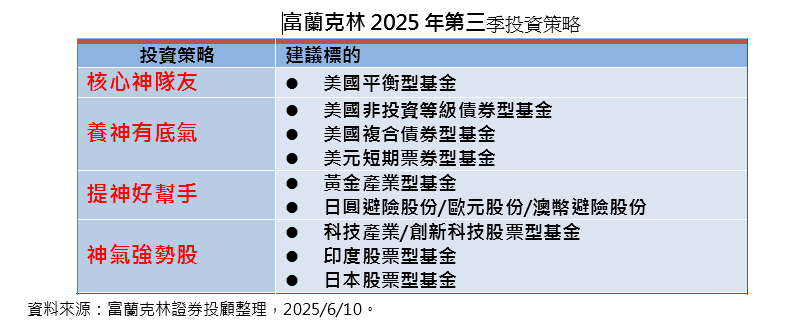

富蘭克林證券投顧指出,第二季市場上沖下洗讓許多投資人驚魂未定,與其費心猜測川普政策下一步、聯準會何時啟動降息,第三季建議透過「四神湯」的多元分散策略應對多變環境,核心配置神隊友首選美國平衡型基金,債券建議靠攏以中短天期持債的複合債及非投資等級債券型基金,靜待聯準會降息之際卡位收益機會,股市布局看好神氣強勢股的科技、創新科技產業、日本及印度股票型基金,並建議將5~10%資金配置於黃金產業型基金,或是納入日圓避險、澳幣避險股份及歐元計價資產,提高投資組合多樣性並掌握非美資產的投資潛力。

富蘭克林坦伯頓穩定月收益基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)經理人愛德華.波克認為,今年來市場波動加大,提供主動式管理者爭取超額報酬機會。例如4月初川普宣布對等關稅引發市場恐慌,美國非投資級債利差攀升至450點左右,某些財務體質穩健的公司債殖利率從7%左右急升至10%以上,提供難得的加碼機會,而史坦普500指數自高檔修正期間,我們也趁機承接大型科技公司。現階段採取多元分散布局並維持靈活調整的彈性,股市配置涵蓋防禦、循環與成長型股票,債市則以高評等複合債與非投資級債並重,以股利股與收益型資產增添投資組合的下檔防護力。

富蘭克林坦伯頓公司債基金(本基金主要係投資於非投資等級之高風險債券及符合美國Rule 144A規定之私募性質債券且基金之配息來源可能為本金)經理人葛倫‧華勒表示,現今美國非投資等級債企業品質較過去大幅提升,信評BB以上等級企業佔比達五成以上,因此能支撐利差處較窄水準,且儘管違約率可能因經濟轉弱而有所上揚,預期這將主要來自較低評級且債務槓桿率高的企業,透過專業團隊精選標的,有望在可控的風險下分享高殖利率機會。

富蘭克林坦伯頓科技基金經理人強納森‧柯堤斯指出,我們正處於AI指數級增長階段的風口浪尖,而真正引領這一時代的是現才正要興起的「AI代理」,未來有望在各領域看到AI代理,實體AI雖較遙遠但進展快速,未來可望在機器人技術、自動駕駛看到更多發展,並為投資人帶來下一波AI引領的創新和機會,而在川普關稅上,關稅對硬體、半導體的影響較大,供應鏈的重組或製造業回流將不可避免,此將提高生產成本並打擊需求,半導體還可能受到第232條關稅影響,但AI基礎設施是更具韌性的領域,因投資AI是大型雲端運算企業、資料中心的重點戰略,而網路服務、軟體、媒體對關稅的防禦力較強。

富蘭克林黃金基金(本基金之配息來源可能為本金)經理人史蒂芬‧蘭德表示,目前宏觀環境整體來看仍對黃金有利,包括川普關稅不確定性、地緣政治衝突未解、央行維持強勁買盤、黃金ETF持倉量回升等因素支持下而金礦股也可望同步受惠於金價高漲,獲利能力料將顯著改善,再加上評價水準偏低,金礦股有機會持續展現落後補漲行情。由於黃金、金礦股與廣泛股市的相關性較低,故能在多元化投資組合中發揮重要作用,並推動差異化表現。

富蘭克林坦伯頓日本基金經理人邱正松指出,日本股市在公司治理改革運動推動下,呈現出股東權益報酬率結構性改善趨勢,隨著日本經濟與貨幣政策邁出逾30年通縮環境後轉往結構性正向發展,預期全球資金將持續回流日本市場。目前配置在內需與出口產業取得平衡,配置上更偏向於以國內需求為導向的部位,包含銀行業,以及具定價權且市佔率持續擴增者,如連鎖藥局與零售業者,以及國內資本支出週期受益者,如軟體服務與機械設備業者,可受惠於日本內需經濟改善、央行貨幣政策正常化並降低日圓升值對出口類股的影響。

【新興市場基金警語】本基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。投資風險之詳細資料請參閱基金公開說明書。

【非投資等級債券基金警語】本基金經金融監督管理委員會核准,惟不表示絕無風險。由於非投資等級債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。